在当前经济形势下,小微企业作为国民经济的重要组成部分,其发展状况直接关系到经济的活力和就业的稳定,为了进一步激发市场主体活力,促进小微企业健康发展,国家税务总局出台了一系列针对小型微利企业的所得税优惠政策,本文将对这些政策进行详细解读,帮助小微企业主更好地理解和利用这些优惠政策,以实现企业的稳健发展。

小型微利企业的定义及标准

小型微利企业是指符合国家规定的小型企业和微利企业标准,享受所得税优惠政策的企业,根据《中华人民共和国企业所得税法》及其实施细则的规定,小型微利企业应同时满足以下条件:

1、从事国家非限制和禁止行业;

2、年度应纳税所得额不超过300万元;

3、从业人数不超过300人;

4、资产总额不超过5000万元。

这些标准为小微企业提供了一个明确的界定,使得符合条件的企业能够享受到相应的税收优惠。

小型微利企业所得税优惠政策

1、减按20%的税率征收企业所得税

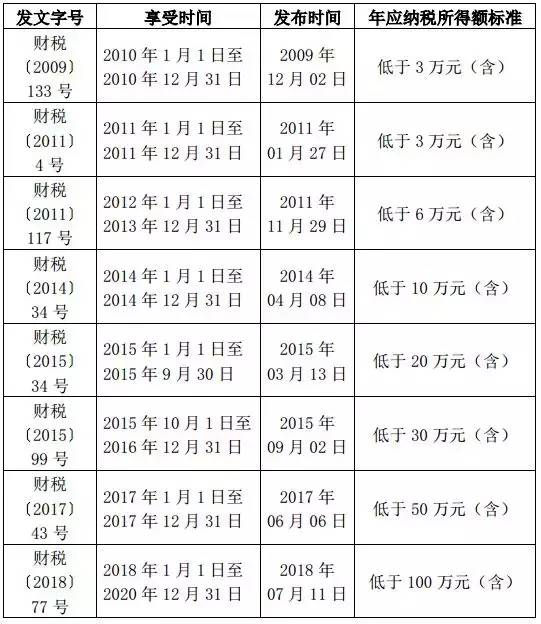

根据《关于实施小型微利企业所得税优惠政策的通知》(财税〔2019〕13号),自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

2、延长优惠政策执行期限

为进一步支持小微企业发展,财政部、税务总局发布《关于延长小型微利企业和个体工商户所得税优惠政策执行期限的通知》(财税〔2021〕12号),将上述优惠政策的执行期限延长至2024年12月31日。

3、简化申报流程

为了减轻小微企业的申报负担,税务部门推出了一系列简化申报流程的措施,小微企业可以通过电子税务局进行网上申报,享受“一键申报”的便利,大大缩短了申报时间,提高了申报效率。

优惠政策的实施效果

1、减轻企业税负

小型微利企业所得税优惠政策的实施,直接减轻了小微企业的税收负担,以一家年应纳税所得额为200万元的小微企业为例,按照优惠政策,企业只需缴纳40万元的所得税,相比未享受优惠政策时的50万元,减轻了10万元的税负。

2、激发市场活力

税收优惠政策的实施,使得小微企业有更多的资金用于研发、扩大再生产和提高员工福利,从而激发了市场活力,促进了经济的健康发展。

3、促进就业稳定

小微企业是吸纳就业的重要渠道,税收优惠政策的实施,使得小微企业有更多的资金用于扩大经营规模,从而创造了更多的就业机会,促进了就业的稳定。

优惠政策的申报流程

1、企业自评

小微企业应首先对照小型微利企业的标准进行自评,确认是否符合享受优惠政策的条件。

2、税务登记

符合条件的小微企业需要到当地税务机关进行税务登记,领取税务登记证。

3、网上申报

小微企业可以通过电子税务局进行网上申报,按照系统提示填写相关信息,上传所需材料。

4、税务审核

税务机关会对企业的申报信息进行审核,审核通过后,企业即可享受相应的税收优惠。

注意事项

1、及时关注政策变化

税收优惠政策可能会根据经济形势和政策导向进行调整,小微企业主应及时关注政策变化,确保享受到最新的优惠政策。

2、合规经营

小微企业在享受税收优惠的同时,也应严格遵守税收法规,合规经营,避免因违规操作而受到税务处罚。

3、合理规划财务

小微企业应合理规划财务,确保应纳税所得额在优惠政策规定的范围内,以最大化享受税收优惠。

小型微利企业所得税优惠政策是国家支持小微企业发展的重要举措,对于减轻企业税负、激发市场活力、促进就业稳定具有重要意义,小微企业主应充分了解并利用这些优惠政策,合规经营,稳健发展,为国家经济的繁荣做出贡献。