随着全球化贸易的不断深入,进口商品已经成为我们日常生活中不可或缺的一部分,对于企业而言,进口商品不仅关系到成本控制,还涉及到税务处理,进口增值税抵扣是企业在进行国际贸易时必须面对的一个重要税务问题,本文将深入解析进口增值税抵扣政策,探讨其对企业的影响,并提供一些实用的税务规划建议。

进口增值税抵扣政策概述

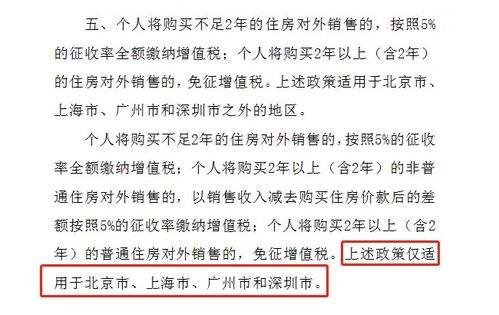

进口增值税抵扣是指企业在进口商品时支付的增值税,可以在一定条件下抵扣企业在国内销售商品时需要缴纳的增值税,这一政策旨在减轻企业税负,促进国际贸易的便利化,企业在进口商品时,需要按照海关规定的税率缴纳增值税,这部分税款在企业后续销售商品时,可以按照规定的比例抵扣应缴的增值税。

进口增值税抵扣的流程

1、进口环节的增值税缴纳

企业在进口商品时,需要根据商品的分类和税率,向海关申报并缴纳相应的增值税,这一环节是进口增值税抵扣的起点,企业需要准确申报商品信息,以免影响后续的抵扣。

2、销售环节的增值税抵扣

企业在销售进口商品时,可以根据进口环节缴纳的增值税金额,按照规定的比例抵扣应缴的增值税,这一环节是进口增值税抵扣的核心,企业需要合理规划销售策略,以最大化抵扣效果。

3、税务申报与审核

企业在进行税务申报时,需要将进口环节缴纳的增值税与销售环节的增值税抵扣情况进行详细申报,税务机关会对企业的申报进行审核,确保抵扣政策的正确实施。

进口增值税抵扣对企业的影响

1、降低企业税负

进口增值税抵扣政策最直接的影响就是降低企业的税负,通过抵扣进口环节缴纳的增值税,企业可以减少在国内销售商品时需要缴纳的增值税,从而降低整体的税负。

2、提高资金流动性

由于进口增值税可以在销售环节抵扣,企业可以减少预缴税款的金额,提高资金的流动性,这对于资金密集型的企业尤为重要,可以有效地缓解资金压力。

3、促进国际贸易

进口增值税抵扣政策鼓励企业进行国际贸易,通过降低税负,提高企业进口商品的积极性,这不仅有助于企业拓展市场,还有助于促进国际贸易的繁荣。

4、影响企业定价策略

进口增值税抵扣政策对企业的定价策略也有一定的影响,企业在制定销售价格时,需要考虑到进口增值税的抵扣情况,合理规划价格,以确保企业的利润最大化。

企业如何合理利用进口增值税抵扣政策

1、加强税务知识培训

企业应当加强对员工的税务知识培训,确保员工对进口增值税抵扣政策有充分的了解,这不仅有助于企业正确申报税务,还可以避免因税务问题而产生的法律风险。

2、优化供应链管理

企业应当优化供应链管理,合理规划进口商品的采购和销售,通过优化供应链,企业可以降低物流成本,提高资金的流动性,从而最大化进口增值税抵扣的效果。

3、合理规划税务申报

企业在进行税务申报时,应当合理规划进口增值税的抵扣情况,企业可以根据自身的销售情况,合理分配进口增值税的抵扣额度,以确保企业的利润最大化。

4、利用税务筹划工具

企业可以利用税务筹划工具,对进口增值税抵扣政策进行模拟分析,通过模拟分析,企业可以预测不同情况下的税务成本,从而制定出最佳的税务筹划方案。

进口增值税抵扣政策的发展趋势

随着国际贸易环境的不断变化,进口增值税抵扣政策也在不断调整,政策可能会更加注重以下几个方面:

1、简化抵扣流程

为了提高企业的便利性,政策可能会进一步简化进口增值税抵扣的流程,通过电子化申报,减少纸质材料的使用,提高申报效率。

2、扩大抵扣范围

随着国际贸易的发展,政策可能会扩大进口增值税抵扣的范围,将更多的商品类别纳入抵扣范围,或者提高抵扣比例,以鼓励企业进行国际贸易。

3、加强监管力度

为了确保政策的正确实施,政策可能会加强对企业的监管力度,通过税务审计,确保企业正确申报税务,避免税务欺诈行为。

进口增值税抵扣政策是企业在进行国际贸易时必须面对的一个重要税务问题,通过合理利用这一政策,企业可以降低税负,提高资金流动性,促进国际贸易的发展,企业也应当关注政策的发展趋势,合理规划税务筹划,以确保企业的利益最大化。