在现代社会中,薪酬待遇不仅是个人职业发展的重要衡量标准,也是影响生活质量的关键因素,对于每一位职场人士来说,了解并掌握年薪和个人所得税的相关知识,是实现财务健康和财富增值的重要一环,本文将详细探讨年薪与个人所得税之间的关系,并为读者提供一些实用的建议,帮助大家更好地理解和应对这一复杂的税收问题。

一、年薪的概念及计算方法

年薪是指一个人在一年内从雇主处获得的全部工资收入,包括基本工资、奖金、津贴、补贴等各种形式的报酬,年薪通常以固定金额的形式发放,但在某些情况下也可能根据绩效或公司业绩进行浮动调整。

年薪的计算方法相对简单,但需要考虑多个因素:

1、基本工资:这是员工每月固定的薪资部分,通常由劳动合同明确规定。

2、奖金:根据公司业绩或个人表现发放的额外奖励,可能是季度奖、半年奖或年终奖。

3、津贴和补贴:如交通补贴、住房补贴、餐补等,这些通常是按月或按年发放的。

4、其他福利:如五险一金(养老保险、医疗保险、失业保险、工伤保险、生育保险及住房公积金)的个人缴纳部分,虽然不属于直接收入,但也会影响净收入。

年薪的具体数额取决于以上各项收入的总和,而这些收入在个税申报时也都会被纳入应税范围。

二、个人所得税的基本概念与税率结构

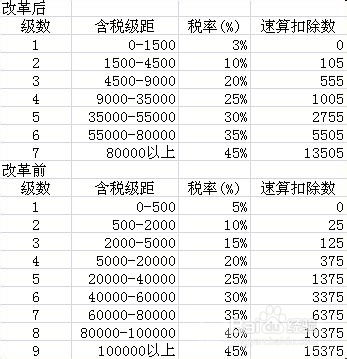

个人所得税是对个人取得的各项所得征收的一种税种,旨在调节收入分配,促进社会公平,个人所得税的征收遵循累进税率制度,即收入越高,适用的税率也越高,根据最新的税法规定,个人所得税的税率分为七档,具体如下:

| 应纳税所得额(元) | 税率(%) | 速算扣除数(元) |

| 不超过36,000元 | 3 | 0 |

| 超过36,000元至144,000元 | 10 | 2520 |

| 超过144,000元至300,000元 | 20 | 16920 |

| 超过300,000元至420,000元 | 25 | 31920 |

| 超过420,000元至660,000元 | 30 | 52920 |

| 超过660,000元至960,000元 | 35 | 85920 |

| 超过960,000元 | 45 | 181920 |

需要注意的是,应纳税所得额是指扣除起征点(目前为5000元/月或60,000元/年)和其他专项附加扣除后的收入,这意味着,即使你的年薪较高,实际需要缴纳税款的金额也会因各种扣除项而有所减少。

三、专项附加扣除及其对个税的影响

为了减轻中低收入群体的税负,国家推出了多项专项附加扣除政策,主要包括以下几类:

1、子女教育:每个子女每月可扣除1000元,涵盖从学前教育到高等教育的各个阶段。

2、继续教育:接受学历继续教育的,每月可扣除400元;取得职业资格证书的,当年一次性扣除3600元。

3、大病医疗:在一个纳税年度内,个人负担超过15,000元的大病医疗费用,可以在80,000元限额内据实扣除。

4、住房贷款利息:首套房贷款利息每月可扣除1000元。

5、住房租金:根据不同城市的标准,每月可扣除800元至1500元不等。

6、赡养老人:纳税人赡养一位及以上老人的,每月可扣除2000元。

这些专项附加扣除项目不仅降低了应纳税所得额,还使得更多的人群受益于税收优惠政策,尤其是在家庭支出较大的情况下,能够显著减轻经济压力。

四、年薪与个税的优化策略

面对复杂的税收体系,如何合理规划年薪和个人所得税,成为许多职场人士关注的焦点,以下是一些常见的优化策略,供参考:

1、合理安排收入时间:通过分散收入的时间节点,避免一次性高额收入导致的高税率,将年终奖分批发放,或者选择在不同月份领取奖金,以降低单次收入的税率档次。

2、充分利用专项附加扣除:仔细核对自己是否有资格享受各类专项附加扣除,确保每一项都能得到充分运用,特别是对于有子女教育、房贷、租房等支出的家庭,这些扣除项可以大幅减少应纳税所得额。

3、选择合适的社保缴纳比例:虽然社保缴费不能直接减免个税,但它属于税前扣除项,因此适当提高缴纳比例可以在一定程度上降低应税收入,这也为未来的养老、医疗等提供了更好的保障。

4、投资理财与税务筹划:合理配置资产,选择适当的理财产品,不仅可以增加财富积累,还能享受一定的税收优惠,购买国债、储蓄型保险等产品,其收益通常享有较低的税率甚至免税待遇。

5、咨询专业税务顾问:如果年薪较高或收入来源复杂,建议寻求专业的税务顾问帮助,制定个性化的税务规划方案,专业人士可以根据具体情况,提供更为精准的建议,确保合法合规的前提下最大限度地优化税负。

五、案例分析

为了更直观地理解年薪与个人所得税的关系,我们来看一个具体的案例。

假设某位白领A的年薪为20万元,其中包括基本工资15万元,年终奖5万元,A还有以下几项支出:房贷利息每月1000元,两个孩子正在上学,每月学费共计2000元,A的实际应纳税所得额和需缴纳的个税是多少呢?

计算应纳税所得额:

- 年薪总额:200,000元

- 扣除起征点:60,000元

- 专项附加扣除:

- 子女教育:2,000元/月 × 12个月 = 24,000元

- 住房贷款利息:1,000元/月 × 12个月 = 12,000元

应纳税所得额 = 200,000 - 60,000 - 24,000 - 12,000 = 104,000元

根据税率表计算应纳税额:

104,000元处于144,000元以下的第二档,适用10%的税率,速算扣除数为2520元。

应纳税额 = 104,000 × 10% - 2520 = 7880元

A全年需缴纳个人所得税7880元。

通过这个案例可以看出,合理的专项附加扣除确实能够在很大程度上减轻税负,如果A没有利用这些扣除项,应纳税所得额将达到140,000元,需缴纳的税款将接近11,480元,差距明显。

六、总结

年薪和个人所得税是每位职场人士必须面对的现实问题,通过深入了解相关法规和政策,结合自身的实际情况,采取科学合理的规划措施,不仅能够有效降低税负,还能为个人和家庭创造更多的财富空间,希望本文提供的信息和建议能够帮助大家更好地应对这一挑战,实现财务自由与生活品质的双重提升。