二手房买卖中的税费问题全解析——助您轻松应对房产交易

在二手房买卖过程中,了解和掌握各类税费是确保交易顺利进行的关键,无论是卖方还是买方,都必须熟悉这些费用的种类、计算方法以及减免政策,以避免不必要的经济损失和法律风险,本文将详细解读二手房买卖中的各项税费,并提供一些实用建议,帮助读者更好地理解和处理这一复杂但重要的问题。

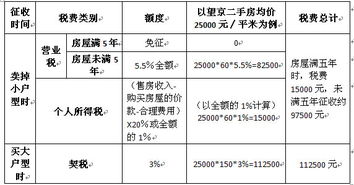

一、二手房买卖涉及的主要税费

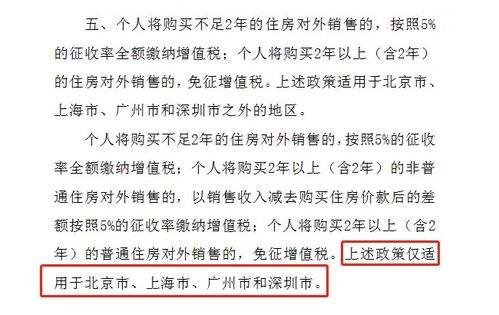

1、增值税(VAT)

适用范围:增值税是对二手房转让时增值部分征收的一种税种,适用于所有类型的房产交易。

税率及计算:根据现行规定,增值税税率为5.3%,具体计算公式为:

\[

\text{应缴增值税} = (\text{成交价} - \text{原购房价}) \times 5.3\%

\]

免税条件:如果房产满两年且属于家庭唯一住房,则免征增值税;某些特定情形如继承或赠与等也享受相应的税收优惠。

2、个人所得税

适用范围:个人所得税主要针对二手房交易中卖方所获得的差额收益进行征收。

税率及计算:一般情况下,个税税率为20%,具体计算公式为:

\[

\text{应缴个人所得税} = (\text{成交价} - \text{原购房价} - \text{合理费用}) \times 20\%

\]

免税条件:若房产满五年且是家庭唯一住房,则可以申请免征个人所得税。

3、契税

适用范围:契税是买方在购买二手房时需缴纳的一次性税费,通常按房屋成交价的一定比例收取。

税率及计算:首套房面积不超过90平方米的按1%税率征收;超过90平方米的按1.5%税率征收;非首套房统一按3%税率征收,具体计算公式为:

\[

\text{应缴契税} = \text{成交价} \times \text{相应税率}

\]

4、土地出让金及相关附加费

适用范围:对于经济适用房、房改房等特殊性质房产,在上市交易前需要补交土地出让金及相关附加费。

收费标准:各地标准不一,通常按照房屋评估价值的比例来确定。

5、中介服务费及其他杂费

适用范围:虽然严格意义上不属于法定税费范畴,但在实际操作中,中介服务费及其他杂费也是二手房买卖过程中不可忽视的成本组成部分。

收费标准:一般为成交价的1%-3%,具体金额由双方协商确定。

二、税费优惠政策及减免措施

为了促进房地产市场的健康发展,政府出台了一系列针对二手房买卖的税费优惠政策和减免措施,旨在减轻购房者负担,鼓励改善型需求入市,以下是一些常见的优惠政策:

首次购房优惠:首次购买普通住宅的购房者可享受较低的契税税率,同时部分城市还推出了贷款利率优惠、公积金贷款额度提高等配套措施。

满五唯一免征个税:如前所述,当房产满足“满五年且为家庭唯一住房”的条件时,卖方可申请免征个人所得税,这一政策极大降低了出售自有住房的成本。

继承或赠与免税:在直系亲属之间发生的房产继承或赠与行为,可以免除相关税费,这有助于保障家庭财产传承的合法性和稳定性。

棚户区改造安置补偿:对于因棚户区改造而被拆迁的家庭,在重新购置新房时可以获得一定的税费减免,包括但不限于契税、印花税等。

三、如何有效降低二手房买卖中的税费成本

面对复杂的税费体系,购房者和卖方可以通过以下几种方式来尽量减少交易过程中的成本支出:

1、选择合适的时间点:关注市场动态和政策变化,抓住有利时机进行交易,在国家推行大规模减税降费期间,或者地方推出专项补贴政策时,往往能够享受到更多的实惠。

2、充分利用优惠政策:详细了解并充分利用各种税费优惠政策,特别是首次购房优惠、满五唯一免征个税等措施,尽可能地降低自己的纳税负担。

3、合理规划房产持有期限:考虑到增值税和个人所得税均与房产持有年限密切相关,建议购房者在购买房产时即做好长期持有的打算,避免短期内频繁买卖带来的高额税费支出。

4、委托专业机构办理:如果对税费政策不够熟悉,可以选择委托专业的房地产经纪公司或律师事务所代为办理相关手续,他们不仅能够提供准确的税务咨询,还能协助解决可能出现的各种问题,确保整个交易流程更加顺畅高效。

四、结语

二手房买卖是一项涉及诸多环节和因素的重要经济活动,其中的税费问题更是直接影响到买卖双方的利益得失,深入了解并正确处理好各项税费,不仅有助于顺利完成房产交易,更能最大限度地保护自身合法权益,希望通过本文的介绍,能让广大读者对二手房买卖中的税费有更全面的认识,并在未来参与此类交易时做出更加明智的选择。