年终奖作为员工辛勤工作一年的奖励,不仅是对个人业绩的认可,也是企业激励员工的重要手段,对于许多员工而言,年终奖如何纳税却是一个令人头疼的问题,本文将详细解析年终奖的纳税方式,帮助大家更好地理解和应对这一财务问题。

年终奖的定义和特点

年终奖是指企业在年终时给予员工的一次性奖金,通常与员工的工作表现、公司业绩等因素挂钩,年终奖的特点包括一次性发放、金额较大、具有激励作用等,由于其特殊性质,年终奖在税收政策上也有特别的规定。

年终奖的纳税原则

根据我国税法规定,年终奖属于工资、薪金所得的一部分,应当依法缴纳个人所得税,为了减轻纳税人的负担,国家税务总局对年终奖的纳税方式进行了特殊处理,具体如下:

1、单独计税:年终奖可以选择单独计税的方式,即不并入当年综合所得,而是按照月度税率表单独计算应纳税额。

2、并入综合所得:年终奖也可以选择并入当年综合所得,与其他工资、薪金收入一起计算应纳税额。

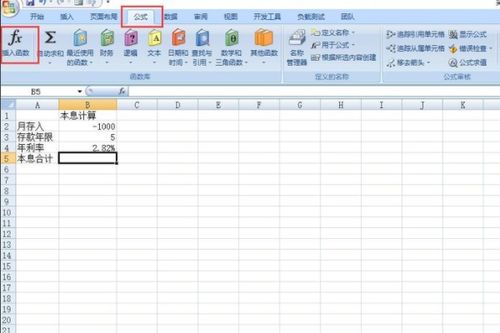

单独计税的具体方法

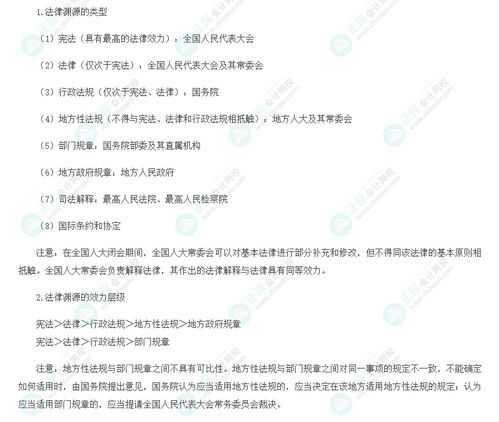

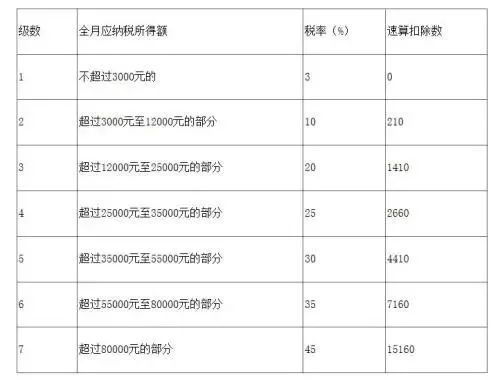

1、确定适用税率:

- 将年终奖除以12个月,得到一个平均值。

- 根据这个平均值,查找适用的月度税率表,确定适用税率和速算扣除数。

2、计算应纳税额:

- 应纳税额 = 年终奖 × 适用税率 - 速算扣除数

3、举例说明:

- 假设某员工年终奖为10万元,根据月度税率表:

- 10万元 ÷ 12 ≈ 8333.33元

- 查找月度税率表,8333.33元对应的税率为20%,速算扣除数为1410元。

- 应纳税额 = 10万元 × 20% - 1410元 = 18590元

并入综合所得的具体方法

1、合并计算:

- 将年终奖与当年其他工资、薪金收入合并,计算年度综合所得。

- 根据年度综合所得,查找适用的年度税率表,确定适用税率和速算扣除数。

2、计算应纳税额:

- 应纳税额 = (年度综合所得 - 起征点)× 适用税率 - 速算扣除数

3、举例说明:

- 假设某员工全年工资收入为20万元,年终奖为10万元,起征点为6万元。

- 年度综合所得 = 20万元 + 10万元 = 30万元

- 30万元 - 6万元 = 24万元

- 查找年度税率表,24万元对应的税率为25%,速算扣除数为31920元。

- 应纳税额 = 24万元 × 25% - 31920元 = 30080元

两种纳税方式的比较

1、单独计税的优势:

- 税率较低:单独计税时,年终奖按月度税率表计算,税率相对较低。

- 计算简便:单独计税的计算方法较为简单,易于操作。

2、并入综合所得的优势:

- 统一管理:将年终奖并入综合所得,可以统一管理个人所得税,避免多次申报。

- 适合高收入者:对于高收入者来说,并入综合所得可能更有利,因为年度税率表的边际税率较高。

选择合适的纳税方式

选择哪种纳税方式更为合适,需要根据个人的具体情况来决定,以下是一些参考建议:

1、低收入者:

- 如果您的年收入较低,选择单独计税可能会更划算,因为月度税率相对较低。

2、中等收入者:

- 如果您的年收入处于中等水平,可以分别计算两种方式下的应纳税额,选择税负较低的方式。

3、高收入者:

- 如果您的年收入较高,选择并入综合所得可能更为合适,因为年度税率表的边际税率较高,可以充分利用起征点和专项附加扣除等优惠政策。

注意事项

1、及时申报:

- 无论选择哪种纳税方式,都应及时向税务机关申报,避免逾期罚款。

2、保留凭证:

- 保存好年终奖的相关凭证,以便在需要时提供证明材料。

3、咨询专业人士:

- 如果对纳税方式有疑问,可以咨询专业的税务顾问或会计师,获取更准确的指导。

年终奖作为员工的重要收入来源,其纳税方式的选择直接影响到个人的实际收益,通过本文的详细介绍,希望读者能够更好地理解年终奖的纳税方式,并根据自身情况选择最合适的纳税方法,最大限度地减少税负,享受应有的奖励。

年终奖的合理纳税不仅关系到个人的经济利益,也是企业和社会和谐发展的基础,希望本文能够为大家提供有价值的参考,帮助大家在新的一年里更加从容地面对财务问题,实现个人和企业的双赢。