私募股权信托作为一种新兴的金融工具,近年来在国内外金融市场中逐渐崭露头角,它结合了私募股权和信托的优势,为投资者提供了一种更为灵活、高效的投资方式,本文将从私募股权信托的基本概念出发,探讨其运作机制、法律框架、市场现状及未来发展趋势,旨在为读者全面了解这一金融创新工具提供参考。

私募股权信托的基本概念

私募股权信托是指通过信托计划募集资金,由信托公司作为受托人,将资金投资于非上市企业的股权或准股权项目的一种金融产品,与传统的私募股权基金相比,私募股权信托具有以下几个显著特点:

1、灵活性高:信托计划可以根据投资者的需求进行定制,投资策略更加灵活多样。

2、风险隔离:信托结构可以实现资产的风险隔离,保护投资者的权益。

3、税收优化:通过信托计划的合理设计,可以在一定程度上优化税收负担。

4、监管透明:信托公司作为受托人,必须遵守严格的监管要求,确保资金的安全和合规使用。

私募股权信托的运作机制

私募股权信托的运作机制主要包括以下几个环节:

1、资金募集:信托公司通过发行信托计划,向合格投资者募集资金,合格投资者通常包括高净值个人、机构投资者等。

2、项目筛选:信托公司对潜在的投资项目进行尽职调查,评估项目的可行性和风险,选择优质的投资标的。

3、投资决策:信托公司根据投资策略和市场情况,决定具体的投资方案,并签署相关投资协议。

4、投后管理:信托公司对投资项目进行持续跟踪和管理,确保项目的顺利实施和预期收益的实现。

5、收益分配:项目退出后,信托公司将按照信托合同的约定,将投资收益分配给投资者。

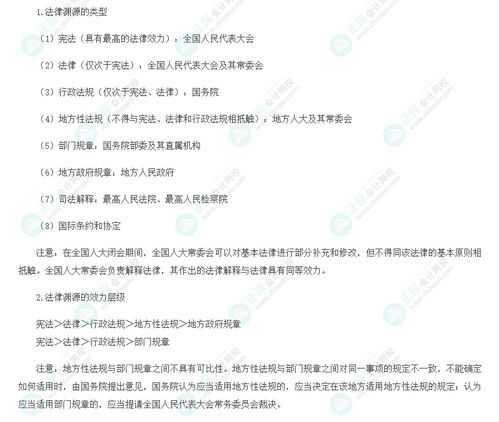

私募股权信托的法律框架

私募股权信托的健康发展离不开完善的法律框架,私募股权信托主要受到以下法律法规的规范:

1、《信托法》:明确了信托关系的基本原则,规定了信托设立、管理、终止等各个环节的法律要求。

2、《证券投资基金法》:虽然主要适用于公募基金,但其中的部分条款也适用于私募基金,为私募股权信托提供了法律依据。

3、《私募投资基金监督管理暂行办法》:由中国证监会发布,对私募基金的募集、投资、管理等环节进行了详细规定。

4、《信托公司管理办法》:由中国银保监会发布,对信托公司的业务范围、风险管理、信息披露等进行了明确规定。

私募股权信托的市场现状

近年来,随着中国经济的快速发展和金融市场的不断开放,私募股权信托市场规模迅速扩大,根据中国信托业协会的数据,截至2022年底,全国共有68家信托公司开展私募股权信托业务,管理资产规模超过万亿元,私募股权信托在支持中小企业发展、促进产业结构升级等方面发挥了重要作用。

私募股权信托市场也面临着一些挑战和问题:

1、市场准入门槛较高:私募股权信托主要面向合格投资者,普通投资者难以参与。

2、信息不对称:由于私募股权信托的非公开性,投资者获取项目信息的渠道有限,容易导致信息不对称。

3、风险管理难度大:私募股权信托投资周期长、风险高,信托公司在项目筛选和投后管理方面需要具备较强的专业能力。

4、法律法规滞后:现有的法律法规对私募股权信托的规范还不够完善,需要进一步修订和完善。

私募股权信托的未来发展趋势

展望未来,私募股权信托有望在以下几个方面取得突破和发展:

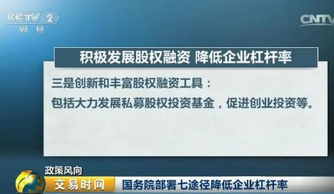

1、政策支持加强:政府将进一步加大对私募股权信托的支持力度,出台更多优惠政策,鼓励信托公司拓展业务范围。

2、技术创新驱动:区块链、大数据等新技术的应用将提高私募股权信托的透明度和效率,降低运营成本。

3、市场细分深化:私募股权信托将更加注重细分市场的开发,满足不同投资者的多样化需求。

4、国际化步伐加快:随着中国资本市场的开放程度不断提高,私募股权信托有望走向国际市场,吸引更多海外投资者。

私募股权信托作为一种金融创新工具,不仅为投资者提供了新的投资渠道,也为实体经济的发展注入了活力,尽管面临一些挑战和问题,但随着法律法规的不断完善和技术手段的不断创新,私募股权信托有望在未来实现更加健康、可持续的发展,对于投资者而言,深入了解私募股权信托的运作机制和风险特点,选择合适的信托产品,将是实现财富增值的重要途径,对于信托公司而言,不断提升专业能力和管理水平,加强风险控制,将是赢得市场信任的关键。