2023年10月18日,中国人民银行再次宣布下调金融机构人民币存款基准利率,这一决策引起了市场广泛关注,作为宏观经济调控的重要工具,存款利率的调整不仅直接影响银行体系的资金成本,还深刻影响着市场利率、贷款利率以及消费者的储蓄行为,本文将从多个维度分析此次降息的原因、影响,并探讨其对未来经济走势的潜在影响。

降息背景与原因

经济增长压力:当前全球经济复苏步伐不一,中国经济面临需求收缩、供给冲击、预期转弱三重压力,为了提振内需,促进投资与消费,央行通过降低存款利率,减少居民储蓄收益,鼓励资金从银行体系流出,流向实体经济,以支持经济增长。

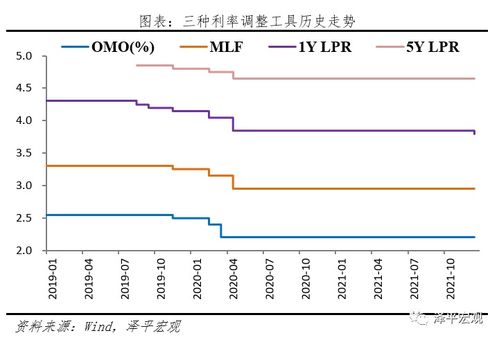

货币政策传导机制:近年来,中国央行逐步推进利率市场化改革,完善以公开市场操作利率(如中期借贷便利利率)为“锚”,通过政策利率体系传导至贷款利率和存款利率的货币政策传导机制,此次降息是这一传导机制的自然延伸,旨在进一步畅通货币政策传导渠道,确保政策效果有效传导至实体经济。

国际收支考虑:在全球经济环境下,美元走强导致外汇占款减少,增加了基础货币投放的压力,通过降息,可以减少外汇占款对货币供应量的影响,稳定人民币汇率,维护金融市场的稳定。

对金融市场的影响

银行板块:短期内,存款利率下调将增加银行的净息差压力,尤其是中小银行因客户存款基础薄弱,面临更大的挑战,但从长远看,这有助于降低银行负债成本,提升盈利能力,尤其是在贷款利率仍有下行空间的情况下,银行可以通过降低贷款利率吸引更多贷款需求,从而增加利息收入。

债券市场:降息通常对债券市场构成利好,尤其是国债和政策性金融债,降低存款利率意味着债券的相对收益率提升,吸引更多资金流入债券市场,推动债券价格上行,收益率下行。

房地产市场:对于房地产市场而言,降息有助于降低购房者的按揭贷款成本,刺激住房消费需求,尤其是在当前房地产市场处于调整期的情况下,这一举措有助于稳定市场预期,促进房地产市场的健康发展。

消费与投资:从消费者角度看,虽然存款利率下降减少了储蓄收益,但降低了贷款成本,鼓励了个人进行消费和投资,尤其是对于有购房、购车等大额支出需求的家庭而言,是一个积极的信号。

对普通民众的影响

对于广大普通民众而言,存款利率下调意味着存款收益减少,对于依赖固定存款利息作为收入来源的退休人员或保守型投资者来说,这是一个不利的变化,从促进经济增长和就业的角度来看,这一政策有助于提升整体经济活力,间接增加就业机会和居民收入,随着消费和投资的增加,个人消费选择更加多元化,可能在一定程度上抵消存款收益减少的影响。

未来展望

未来一段时间内,中国央行可能会继续采取灵活适度的货币政策,保持流动性合理充裕,支持实体经济恢复发展,随着利率市场化改革的深入,市场基准利率体系将更加完善,货币政策传导机制将更加高效,央行也将密切关注国内外经济金融形势的变化,适时调整政策工具的组合和力度,确保经济平稳健康发展。

对于个人而言,应调整理财观念,关注多元化的投资渠道,如债券、基金、股票等金融产品,以分散风险并寻求相对较高的回报,合理规划个人财务,提高资金使用效率,适应利率下行趋势下的经济环境。

10月18日的存款利率下调是央行在复杂经济形势下做出的政策调整,旨在通过降低融资成本、激活市场活力、促进经济增长,虽然短期内对部分群体(如银行、依赖存款利息的个体)带来一定压力或影响,但长远来看,这是推动经济高质量发展、实现经济结构优化升级的必要举措,社会各界需理性看待这一政策变化,积极适应新的经济环境,共同推动中国经济迈向高质量发展阶段。