二套房贷款政策:调控之下的市场新生态

在房地产市场持续发展的背景下,二套房贷款政策成为政府调控房价、引导合理住房消费的重要手段之一,从2009年首次提出“二套房”概念至今,我国的二套房贷款政策经历了多次调整与优化,旨在平衡市场需求与风险控制,促进房地产市场的健康稳定发展。

一、二套房贷款政策的历史沿革

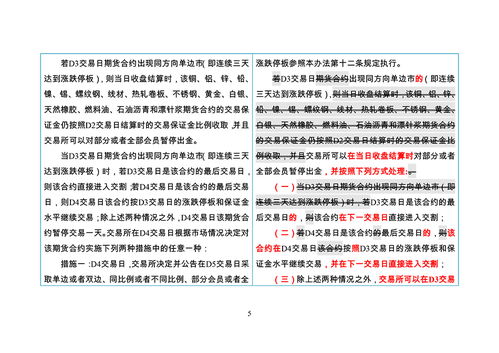

2009年以前,我国并未明确区分首套与二套住房,在贷款条件上也没有明显差异,随着城镇化进程加快及居民收入水平提高,部分城市出现了房价快速上涨的现象,为抑制投机性购房需求,同年4月,央行和银监会联合下发《关于完善差异化的住房信贷政策有关问题的通知》,首次对二套房贷款做出规定:对购买第二套及以上住房的家庭,贷款首付比例不得低于50%,利率不低于基准利率的1.1倍。

此后,针对不同市场形势变化,二套房贷款政策不断调整,2013年3月,为进一步遏制投资投机性购房行为,相关部门再次收紧了二套房贷款政策,将最低首付比例上调至60%,2016年2月,考虑到去库存压力加大等因素,监管部门适当放宽了非限购城市二套房贷款政策,将首付比例下调至30%,2017年以来,随着“房住不炒”理念深入人心,多地政府根据实际情况适时调整二套房贷款政策,力求实现稳地价、稳房价、稳预期的目标。

二、当前二套房贷款政策特点分析

目前,我国各地区执行的二套房贷款政策存在一定差异,但总体呈现出以下几方面特征:

1、首付比例较高:多数城市要求购买二套房需支付不低于40%-60%的首付比例,部分地区甚至更高,以增加购房者资金成本,抑制不合理需求。

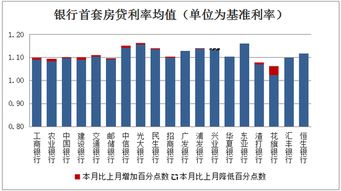

2、利率水平上浮:除少数例外情况外,二套房贷款利率普遍高于首套房,通常在基准利率基础上上浮10%-30%左右。

3、差异化执行力度:一线城市及热点二线城市往往采取更为严格的管控措施,而部分三四线城市则可能因去库存需要而适度放松限制。

4、政策灵活度增强:近年来,中央政府赋予地方政府更大自主权,允许其结合本地实际情况制定具体实施办法,增强了政策的针对性与有效性。

三、二套房贷款政策的影响

二套房贷款政策的实施,对个人购房决策、金融机构风险管理和房地产市场整体运行均产生了深远影响。

对于购房者而言,较高的首付比例与利率水平无疑提高了其购房门槛,尤其是对于改善型需求群体来说,可能会延迟或取消换房计划,但从长远来看,这也有助于促使人们更加理性地对待房产投资,减少盲目跟风现象,有利于构建健康的住房消费观。

对于商业银行等金融机构而言,二套房贷款政策的收紧意味着必须加强风险管理,审慎评估借款人还款能力,防止潜在不良资产累积,银行还需不断创新金融产品和服务模式,满足多样化客户需求,在支持居民合理自住需求的同时,避免过度放贷引发系统性风险。

而对于整个房地产市场而言,合理有效的二套房贷款政策能够起到调节供需关系、平抑房价波动的作用,它有助于打击炒房团炒作行为,遏制房价过快上涨势头;通过差别化施策,也能保障刚需群体的基本居住权利,维护社会公平正义。

四、未来展望

展望未来,我国二套房贷款政策或将呈现以下发展趋势:

1、精准化:随着大数据、人工智能等技术的应用普及,政府部门有望实现对房地产市场动态监测与精细化管理,使政策制定更加科学合理。

2、协同化:在“租购并举”框架下,租赁市场将迎来快速发展期,二套房贷款政策需与其他相关制度如税收优惠、公积金提取等形成联动效应,共同促进多层次住房供应体系构建。

3、长效化:鉴于住房问题涉及面广、影响深远,建立长效机制成为必然选择,除了继续完善现行政策措施外,还应探索更多市场化手段参与调控过程,如发展REITs(不动产投资信托基金)等金融工具,拓宽居民财富增值渠道,降低对单一产权住宅的依赖程度。

二套房贷款政策作为国家宏观调控工具箱中的重要组成部分,肩负着维护房地产市场平稳健康发展的重要使命,面对复杂多变的内外部环境,唯有坚持“房住不炒”的基本原则,才能确保各项政策措施落地见效,真正惠及广大人民群众。