差旅费税前扣除标准:政策解析与实务操作指南

在企业的日常运营中,差旅活动是一项必不可少的工作环节,无论是国内还是国际差旅,都涉及到差旅费用的管理和报销问题,而差旅费用作为企业成本的一部分,在满足一定条件的情况下,可以在企业所得税前进行扣除,这对于减轻企业税收负担、合理优化成本结构具有重要意义,本文将围绕“差旅费税前扣除标准”这一主题,从政策规定出发,结合实际案例分析,为企业提供一套实用的操作指南。

差旅费税前扣除的基本概念

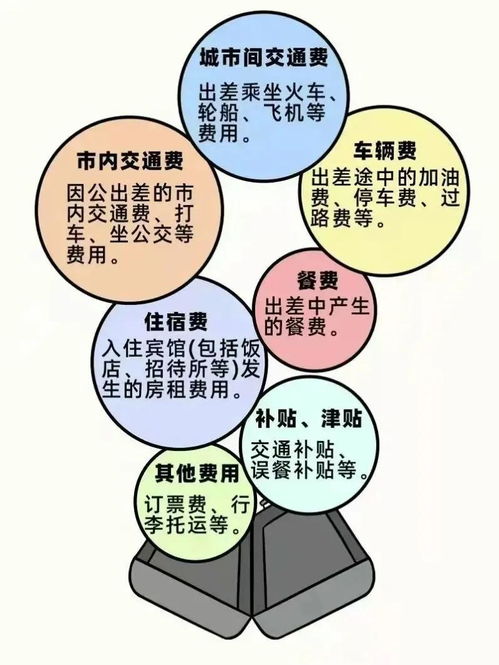

差旅费是指因公出差过程中产生的合理费用,包括但不限于交通费、住宿费、餐费等,根据《中华人民共和国企业所得税法》及其实施条例的相关规定,企业在计算应纳税所得额时,可以将实际发生的、与取得收入有关的、合理的支出予以扣除,其中就包括了差旅费用。

差旅费税前扣除的标准

(一)基本原则

合理性原则:差旅费用必须是为实现企业经营目标所必需,并且数额合理。

相关性原则:差旅费用需与企业经营活动直接相关联。

必要性原则:差旅活动必须是业务开展所必要的,而非个人目的。

(二)具体标准

1、交通费:

- 国内差旅:根据实际发生的公共交通工具票务费用(如飞机、火车、长途汽车等),不包括出租车费用;特殊情况下的出租车费用需附有充分理由说明。

- 出国差旅:参照国际机票市场价格,原则上不超过经济舱标准。

2、住宿费:

- 国内差旅:根据城市级别划分不同标准,一线城市可适当提高限额,但不得超过500元/天;其他城市原则上不超过300元/天。

- 出国差旅:根据不同国家和地区经济发展水平设定上限标准,一般不超过80美元/天。

3、餐费:

- 国内差旅:原则上不超过100元/人/天。

- 出国差旅:根据不同地区的生活成本差异设定上限,一般不超过25美元/人/天。

4、其他杂费:如行李超重费、签证费、保险费等,凭票据实报实销。

差旅费税前扣除的实际操作要点

(一)规范管理流程

1、制定内部制度:明确差旅费用的报销范围、标准及流程,确保员工了解相关规定。

2、完善审批程序:实行事前审批制度,确保每一笔差旅费用都有据可依。

3、严格票据管理:要求员工保留所有原始票据,并按时提交给财务部门审核。

(二)注意细节处理

1、避免重复报销:对于同一笔费用,不得在多个项目或部门之间重复报销。

2、特殊情况下灵活调整:如遇紧急情况导致实际花费超出标准时,需提前申请并说明原因。

3、利用电子化手段:采用电子票据管理系统,提高效率的同时也便于后续审计工作。

案例分析

案例一:某企业在组织一次国外技术交流活动时,共安排了5名员工参加,根据差旅费税前扣除标准,预计每人每日住宿费用为80美元,餐费为25美元,但由于目的地为发达国家,当地物价较高,实际住宿费用达到了100美元/天,超出预算部分由企业自行承担,此案例中,企业虽然未能完全按照标准执行,但在确保业务正常开展的前提下进行了合理调整,并通过事后申请得到了税务机关的认可。

合理把握差旅费税前扣除标准对企业而言至关重要,这不仅关系到企业能否有效控制成本、提高资金使用效率,还直接影响着企业在市场竞争中的地位和形象,建议企业在实际操作过程中,既要严格按照相关政策法规执行,又要根据自身实际情况灵活调整策略,以实现利益最大化。

通过上述分析可以看出,掌握好差旅费税前扣除标准对于企业财务管理至关重要,希望本文能为企业在这一领域提供有益参考和帮助。