租赁房产税如何计算

在现代社会中,随着房地产市场的不断发展和居民收入水平的提高,租赁市场日益活跃,无论是个人出租房屋还是企业进行商业地产的租赁活动,都面临着一个共同的问题——如何正确计算和缴纳租赁房产税,本文将从多个角度出发,对租赁房产税的计算方法、相关政策以及实操技巧进行详细解读,帮助读者更好地理解和应对这一重要事项。

租赁房产税的基本概念

租赁房产税,是指在房屋租赁过程中,由房东或特定情况下由承租人承担的一种税费,它主要针对的是通过出租房产所获得的租金收入,根据不同的国家和地区,该税种的具体名称和征收方式可能会有所不同,在中国,通常称之为“房产税”或“房产租赁税”。

租赁房产税的计算依据

1、租金收入:最基本的计算依据是租赁合同中约定的租金金额,需要注意的是,这里所说的租金不仅包括基本租金,还可能涵盖一些附加费用(如物业管理费等)。

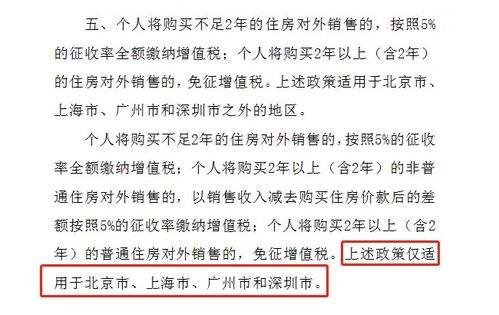

2、税率:不同地区对于租赁房产税的税率设置不尽相同,在中国大陆地区,一般采用累进税率制,即根据租金收入的多少来确定适用的税率档次,还有一些地方会实行定额税率。

3、减免政策:为了鼓励房屋租赁市场的发展,许多地区都会出台相应的税收优惠政策,对于首次出租的自住房屋、老年人及残疾人出租房屋等特定情况,可能会给予一定比例的减免。

具体计算方法

(一)直接法

直接法是最常见的计算方式之一,其计算公式如下:

\[

\text{应纳税额} = \text{租金收入} \times \text{适用税率}

\]

例1:假设某地对于个人出租住宅的税率设定为5%,月租金收入为3000元,则每月需缴纳的租赁房产税为\(3000 \times 5\% = 150\)元。

(二)综合法

在某些情况下,除了考虑租金收入外,还需要结合其他因素进行综合计算,部分地区可能还会考虑到房屋折旧等因素。

\[

\text{应纳税额} = (\text{租金收入} - \text{可扣除项目}) \times \text{适用税率}

\]

例2:若某地规定个人出租住宅时可以扣除一定的折旧费用(假设为租金收入的10%),且适用税率为5%,假设月租金收入为4000元,则应纳税额为\((4000 - 4000 \times 10\%) \times 5\% = 180\)元。

注意事项

1、了解当地政策:鉴于各地政策差异较大,建议首先了解所在地区的具体规定。

2、留存相关凭证:无论是签订租赁合同还是支付相关费用,都应该保留好所有凭证,以便日后查证使用。

3、合理规划:在条件允许的情况下,可以通过调整租赁条款等方式合理避税,但必须确保符合法律法规要求。

正确理解和掌握租赁房产税的计算方法及其相关政策对于每个房东而言都至关重要,希望通过本文的介绍,能够帮助大家更加清晰地认识到这一点,并在未来实际操作中避免不必要的麻烦,由于具体情况千差万别,建议在遇到复杂问题时咨询专业机构或人士的意见。

仅为基于给定主题展开的一篇示例性文章,具体内容可能需要根据实际情况进行适当调整。